미국채가 역사상 최악의 하락을 보이고 있다. 미국 장기채의 고점 대비 낙폭은 40%가 넘었다.

참고로 2003년부터 현재까지 SPY(S&P500)와 TLT(장기채)의 변동성(Stdev)은 비슷한 수준이다. 하지만 이번 폭락 이전까지 TLT의 mdd는 -21.80%에 불과했었다. 그리고 그 기록은 현재 -41.64%로 경신되었다. 놀랄만한 일이 아닌 터질 게 터졌다는 생각이다.

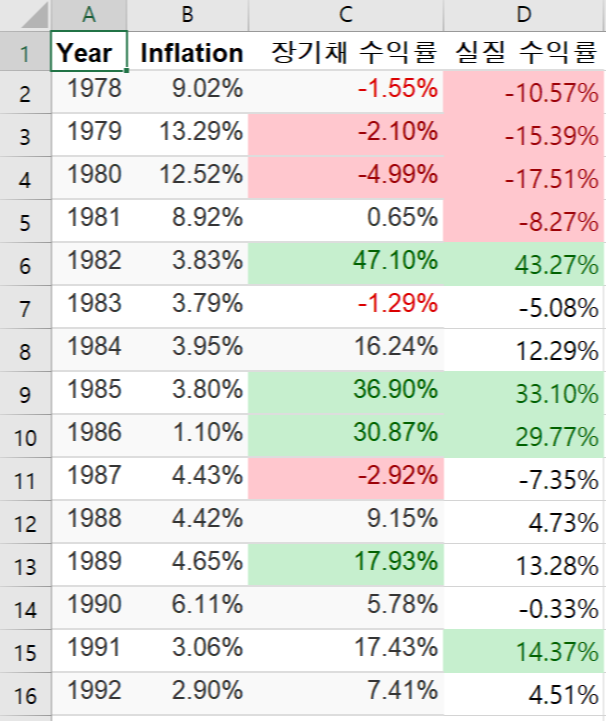

장기채의 연간 수익률을 대략 살펴보면 -5%를 넘긴 해의 다음 해는 항상 플러스였고 수익률도 나쁘지 않았다. 또한 최악의 해와 최고의 해는 서로 붙어있을 가능성이 높다는 점을 알 수 있다.

1978년부터 81년까지의 인플레이션 시대에 장기채는 무척 부진한 성과를 보였지만 바로 다음 해 82년 역대 최고의 수익률을 보였으며 85, 86년에는 역대 2,3위의 수익률을 기록했다. 또한 연 수익률이 -5% 이상을 기록한 다음 해는 한 번을 제외하고 모두 상위 10위 안에 속하는 수익률을 기록했다. 그 한 번은 2010년이며 수익률도 9%에 가까운 나쁘지 않은 수치였다. 2009년 -12.06%의 하락이 있었지만 그 하락은 2008년 경기침체로 인해 급등한 채권의 되돌림에 의한 하락이었기 때문이라고 생각한다.

떨어지는 칼날을 잡아야 할까? 상황에 따라 잡을수도 있겠지만 위험한 행동일 수 있다. 항상 시장을 보며 느끼는 것이지만 추세라는 것이 존재한다. 적어도 안전하게 매수하려면 큰 폭락 이후 월봉 기준 양봉이 나왔을 때 매수해야 한다고 생각한다. 그때 매수한다고 해서 무조건 오르는 것은 아니지만 확률상 유리하기 때문이다.

리스크 관리 차원에서 달러를 보유해야하지만 미국 주식이 그리 매력도가 높지 않은 상황에서 달러 자산을 어떻게 보유해야 할지 고민이 있었는데 미국 장기채가 아주 좋은 대안이 될 것 같다.

'투자' 카테고리의 다른 글

| 경기침체 뜻, 경기침체는 언제 발생할까? (0) | 2023.01.01 |

|---|---|

| 미국주식 S&P500 전망, 어디까지 오를까? (0) | 2022.11.27 |

| 달러 팔아서 버려진 코스피 줍기 (0) | 2022.10.01 |

| 현 약세장에서 S&P500과 올웨더 포트폴리오 성과 비교 (0) | 2022.07.17 |

| 투자 대상과 투자자. 원달러 환율 1300원은 위험 신호인가? (0) | 2022.06.28 |